Die berufliche Vorsorge ist ein wichtiger Teil Ihrer Altersvorsorge. Doch wie funktioniert diese und was sind die Unterschiede zwischen der 1., 2. und 3. Säule? Hier erfahren Sie das Wichtigste dazu.

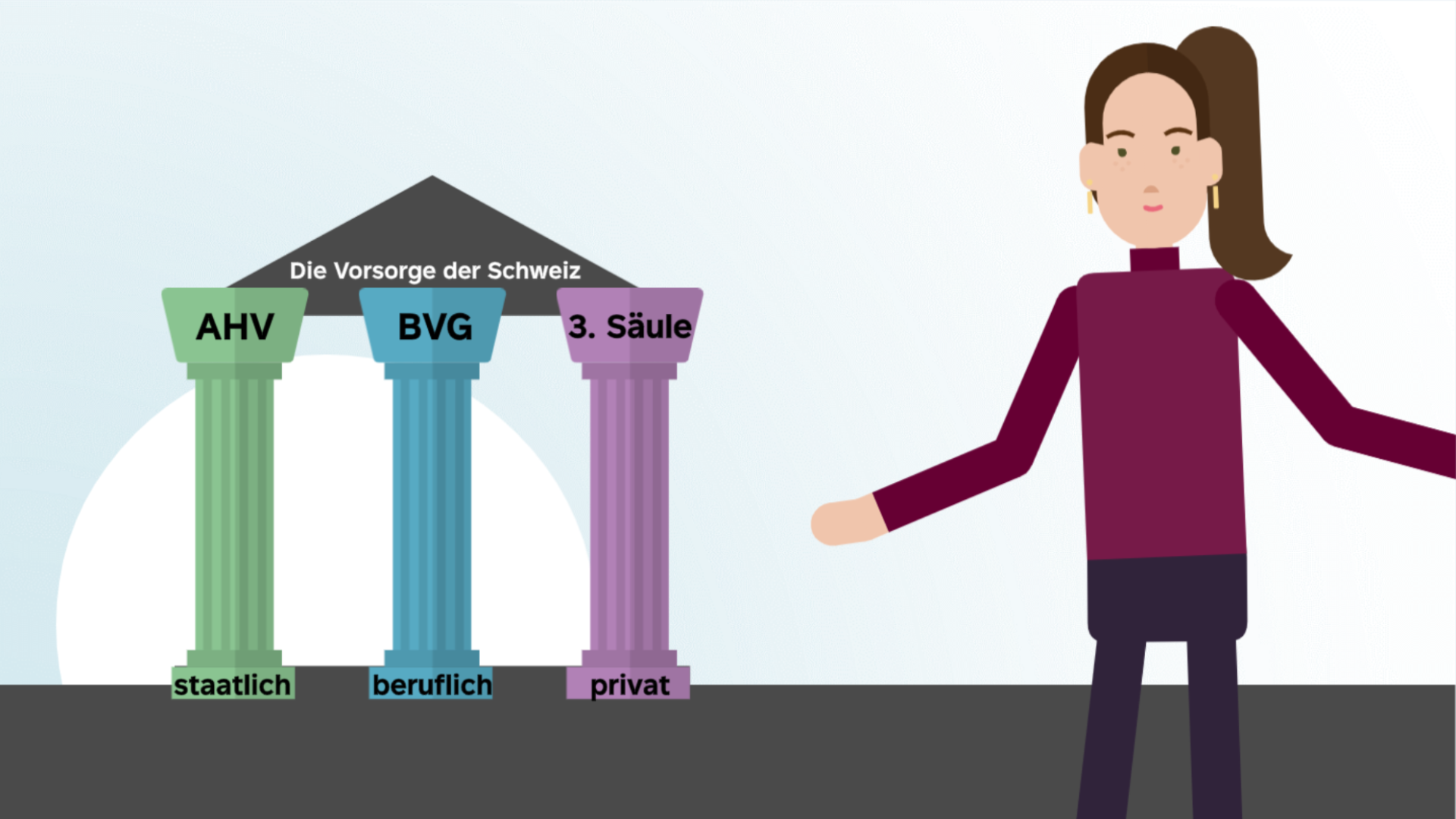

Das 3-Säulen-System der Schweiz

Das Schweizer Vorsorgesystem besteht aus drei Säulen, die zusammen die Altersvorsorge bilden. Die erste Säule ist die staatliche Alters- und Hinterlassenenversicherung (AHV). Die zweite Säule umfasst die berufliche Vorsorge (BVG), auch bekannt als Pensionskasse. Die dritte Säule ist die private Vorsorge. In diese kann freiwillig einbezahlt werden, um die Vorsorge zu verbessern.

Die wichtigsten Begriffe

Die Alters- und Hinterlassenenversicherung ist die staatliche Grundabsicherung im Alter und bei Invalidität in der Schweiz. In diese zahlen Sie normalerweise automatisch ein, sobald Sie angestellt sind.

Die berufliche Vorsorge, auch bekannt als die zweite Säule oder Pensionskasse, dient der Sicherstellung des Lebensstandards im Ruhestand. In diese zahlen Sie automatisch ein, sobald Ihr Lohn höher als der Koordinationsabzug ist.

Der Koordinationsabzug bezeichnet den Lohnanteil, für den keine Beiträge in die berufliche Vorsorge geleistet werden müssen. Der Koordinationsabzug ist gesetzlich festgelegt. Jedoch können Arbeitgebende den Koordinationsabzug freiwillig senken und/oder dem Beschäftigungsgrad entsprechend anpassen. Das hat den Vorteil, dass automatisch mehr angespart wird, was besonders bei kleineren Löhnen und Pensen relevant ist.

Die Pensionskasse ist eine Einrichtung, die die berufliche Vorsorge durchführt. Sie verwaltet das Vermögen der Versicherten und sorgt dafür, dass die Vorsorgeguthaben zugunsten der Versicherten gut angelegt und verzinst werden. Bei der Pensionierung, bei Invalidität oder im Todesfall zahlt die Pensionskasse Leistungen. Wir, Profond, sind eine Pensionskasse.

Der Vorsorgeausweis wird von der Pensionskasse ausgestellt und bietet einen Überblick über Ihre individuelle Situation in der beruflichen Vorsorge. Es wird empfohlen, den aktuellen Vorsorgeausweis jeweils bei Ihren wichtigen Dokumenten abzulegen. Sie finden Ihren Vorsorgeausweis auf ProfondConnect.

Die dritte Säule der Altersvorsorge umfasst private Vorsorgeformen, die individuell genutzt werden können, um die finanzielle Sicherheit im Ruhestand zu erhöhen. Anbieter von 3. Säule-Lösungen sind klassischerweise Banken oder Versicherungen.

Neue Stelle gesucht? Denken Sie auch an die Pensionskasse!

Die Pensionskasse ist für viele in der Schweiz berufstätige Menschen der wichtigste Pfeiler für die finanzielle Absicherung im Alter. Ein Stellenwechsel bietet die Chance, bessere Vorsorgeleistungen zu erhalten – und damit langfristig mehr Geld.

Deshalb lohnt es sich, bei einem potenziellen Arbeitgeber folgende Fragen anzusprechen:

-

Sparbeiträge: Wie viel vom Lohn wird in die Pensionskasse gespart? Gesetzlich vorgeschrieben sind folgende Mindestbeiträge:

- 25 und 34 Jahren: 7%

- 35 und 44 Jahren: 10%

- 45 und 54 Jahren: 15%

- 55 und 65 Jahren: 18%

Jedes zusätzliche Prozent verbessert Ihre finanzielle Absicherung langfristig. Zudem kann ein Arbeitgeber mehr als die vorgegebene Hälfte des Betrages zahlen. Auch das lohnt sich abzuklären, da dies mehr Geld für Sie bedeuten würde.

- Teilzeitregelung: Von Gesetzes wegen wird nicht der gesamte Lohn versichert, sondern nur ein Teil, da zuerst ein fixer Betrag abgezogen wird (Koordinationsabzug). Dies ist besonders bei Teilzeitpensen nachteilig. Fragen Sie nach, ob der Koordinationsabzug dem Beschäftigungsgrad angepasst wird oder ganz entfällt. Ohne Abzug wird der gesamte Lohn versichert, was zwar höhere Beiträge, aber auch mehr Geld im Alter bedeutet.

- Verzinsung: Wie hoch war die durchschnittliche Verzinsung des Altersguthabens in den letzten Jahren? Ein guter Zins hilft langfristig, mehr Kapital aufzubauen.

- Absicherung: Welche Leistungen gibt es bei Invalidität oder im Todesfall?

Wollen Sie Ihre Vorsorge aktiv optimieren, sollten Sie fragen:

- Wahlsparplan: Kann man freiwillig mehr einzahlen?

- Einkauf in die Pensionskasse: Was passiert mit freiwilligen Einkäufen im Todesfall?

Je nach Alter und Lebenssituation klären Sie zudem Folgendes ab:

- Versicherung bei Unterbrechungen: Bleibt der Schutz bei unbezahltem Urlaub erhalten?

- Lebenspartnerschaft: Kann ich meinen Lebenspartner, meine Lebenspartnerin bei der Pensionskasse begünstigen, auch wenn wir nicht verheiratet sind? Wenn ja, zu welchen Bedingungen?

- Löhne über dem BVG-Maximallohn: Sind höhere Einkommen versichert? Hier finden Sie die «obere Limite des Jahreslohns.»

- Altersvorsorge ab 50: Wie hoch ist der Umwandlungssatz und gibt es flexible Pensionierungsmodelle?

- Junge Arbeitnehmende: Kann man schon vor 25 mit dem Sparen beginnen?

Denken Sie daran: Thematisieren Sie bei einem Arbeitgeberwechsel nicht nur Ihren Lohn, sondern auch die Pensionskasse. Am besten fragen Sie, ob es möglich wäre, das Pensionskassen-Reglement, den Vorsorgeplan und einen Testvorsorgeausweis zu bekommen.

Nicht vergessen!

Denken Sie bei jedem Stellenwechsel daran, Ihr Altersguthaben (die Austrittsleistung) an die neue Pensionskasse zu überweisen. Wie das geht, erfahren Sie hier.

Podcasts zur beruflichen Vorsorge

Robert Nowacki zu Gast bei FinanzFabio

«Worauf du bei einer Pensionskasse achten solltest»

Weitere Informationen